Aussi exotiques que puissent paraître les termes bougie japonaise et chandelier japonais, il s’agit du type de représentation graphique le plus courant. Bien que très répandu, le graphique en chandelier requiert cependant une bonne méthodologie pour savoir les repérer et les interpréter. Découvrez ici ce que sont les bougies japonaises et comment les analyser.

Définition Chandelier Japonais et Bougie Japonaise

Un graphique chandelier japonais est un graphique boursier, tel qu’un graphique Forex par exemple, qui représente l’évolution d’un cours de bourse sur une période donnée. Cette période se divise en périodes successives de même durée, appelées les bougies japonaises. La juxtaposition de ces bougies montre graphiquement l’évolution du cours sur la période donnée.

Si l’on parle de bougies japonaises et de chandeliers japonais, c’est parce que c’est au Japon qu’est né ce type de représentation graphique. À l’origine, à leur création au XVIIe siècle par Munehisa Honma, les chandeliers japonais servaient à anticiper les cours du riz.

Bougie et Chandelier Japonais Explication

Pour bien comprendre les chandeliers japonais, il faut savoir qu’un chandelier se compose de bougies et qu’une bougie est définie par 3 éléments :

- Le corps,

- La mèche ou ombre supérieure,

- La mèche ou ombre inférieure.

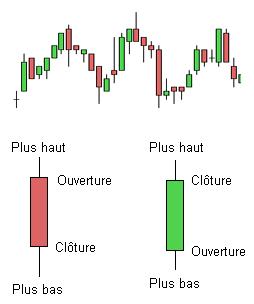

Le corps de la bougie japonaise est symbolisé par un rectangle vertical dont la largeur reste fixe. Il est blanc (ou vert sur les graphiques en couleur) sur un chandelier japonais haussier et noir (ou rouge) quand le cours est à la baisse. Ce rectangle est délimité par les cours d’ouverture et de clôture. Dans le cas d’une bougie haussière, la base du rectangle représente le cours d’ouverture et son sommet le cours de clôture. A l’inverse, si la bougie est baissière, la base du rectangle représente le cours de clôture et son sommet le cours d’ouverture.

La mèche supérieure de la bougie japonaise, ou l’ombre supérieure, est symbolisé par un trait fin qui relie le sommet du rectangle au niveau du cours le plus haut.

La mèche inférieure de la bougie japonaise est symbolisée par un trait fin qui relie la base du rectangle au niveau du cours le plus bas.

Bougie et Figure Chandelier Japonais

Si la largeur du corps des bougies japonaises est fixe, il peut au contraire être très long ou très court en longueur. Quand les bougies sont très longues par rapport à leurs mèches, alors le marché est clairement tendanciel. Il peut s’agir d’un chandelier japonais haussier comme baissier.

Si, à l’inverse, les bougies japonaises ont un corps très court, alors aucune tendance n’est identifiée. On est sur un marché hésitant. Ces bougies courtes, voire sans corps, sont appelées des toupies.

Les bougies ayant des longueurs variables, elles forment différentes figures qu’il faut savoir repérer sur un graphique japonais. Ces figures sont nombreuses et on peut citer parmi les plus connues :

- Le Doji

- Le Marubozu

- Le Marteau

- Le Pendu

- Le Marteau Inversé

- L’Avalement

- La Piercing Line

- Le Nuage sombre

Analyse Chandelier Japonais

Voyons maintenant les caractéristiques de ces ces figures de bougies japonaises et comment les analyser.

Le Doji est une toupie, c’est-à-dire un chandelier japonais qui n’a pas de corps. Cela veut dire que les cours d’ouverture et de clôture sont au même niveau ou très proches. Le Doji peut apparaître sur un marché aussi bien haussier que baissier et indique un marché indécis.

Le Marubozu est au contraire une bougie sans mèche, Marubozu signifiant chauve en japonais. Il indique une tendance bien marquée :

- Une continuation de la tendance, si le contexte est à la hausse,

- La fin ou un renversement de la tendance actuelle, si le contexte est à la baisse.

La bougie Marteau, ensuite, se caractérise par une mèche inférieure au moins deux fois plus longue que le corps. Elle indique un signal haussier qui apparaît à la fin d’une tendance baissière à court terme pour reprendre la tendance de fond.

Le Pendu et le Marteau Inversé sont deux figures particulières de bougie Marteau.

Enfin, les trois dernières figures de chandeliers japonais citées – Avalement, Piercing Line et Nuage sombre – comptent parmi les plus utilisées sur le marché du Forex. Ces trois figures de chandelier japonais Forex sont composées de deux bougies, ou plus pour le Nuage sombre. Elles indiquent toutes les trois un renversement de tendance.

Technique Chandelier Japonais

Pour tirer pleinement parti des bougies, Il faut suivre une bonne méthode chandeliers japonais qui prenne en compte les points suivants :

- La taille de la bougie,

- La relation entre les prix d’ouverture et de fermeture,

- La relation entre les mèches et le corps de la bougie.

La taille, ou la hauteur, de la bougie indique que le marché est soit tendanciel, soit indécis. La longueur du corps de la bougie est donc un indicateur du price action.

Les signaux chandelier japonais qu’envoie la relation entre les prix d’ouverture et de clôture de la bougie indiquent une tendance haussière ou baissière et définissent la force de celle-ci.

La relation entre les mèches et le corps de la bougie envoie les signaux suivants :

- Une mèche supérieure longue sur des bougies haussières : un essoufflement du marché,

- Une mèche inférieure longue sur des bougies baissières : un renversement de tendance.

Formation Chandelier Japonais

Avec les chandeliers japonais, analyse technique et analyse graphique se voient facilitées. Leur parfaite maîtrise requiert cependant de se former à la lecture et à l’analyse des bougies.

Les bougies japonaises donnent en effet des indications visuelles qui facilitent aussi bien la compréhension du price action que du sentiment de marché. Certains traders et analystes estiment même que les bougies japonaises se suffisent à elles-mêmes dans l’analyse du marché.

Si l’on peut apprendre chandeliers japonais et figures de bougies par soi-même, il existe toutefois des formations qui peuvent faciliter l’apprentissage. Payantes ou gratuites, ces formations chandelier japonais seront à compléter par un entraînement sur un compte de démonstration afin d’apprendre à trader avec les bougies japonaises sans prendre de risques.